Det här är en uppdatering av ett blogginlägg som publicerades första gången 2017. Alla siffror och belopp i inlägget har uppdaterats till 2021 års nivåer.

För några dagar sedan fick jag syn på ett blogginlägg. En ung tjej skrev att hon inte har någon tjänstepension på företaget där hon arbetar. Istället får de anställda lite högre lön som de själva får placera. Nu undrade hon hur mycket hon själv skulle sätta av till pension och vad hon i övrigt skulle tänka på. Så här svarade jag:

Hej XXX!

Smart att du tänker på tjänstepensionen! Många som får högre lön istället för tjänstepension brukar förtränga pensionen alldeles för länge. Sen upptäcker de sent i livet att de måste spara MASSOR med pengar för att komma ikapp vännerna som haft tjänstepension via jobbet.

De flesta någorlunda unga som jobbar på ett företag med kollektivavtal har en tjänstepension som ser ut såhär: Arbetsgivaren betalar in 4,5% av lönen upp till nivån 7,5 inkomstbasbelopp (det är 42 625 kronor i månaden år 2021). På lön över den nivån betalar arbetsgivaren in 30 % av lönen. Att skillnaden är så stor beror på att den allmänna pensionen står för en stor del av pensionsinbetalningarna upp till just 7,5 inkomstbasbelopp. Över den nivån får du ingenting. Därför går tjänstepensionen in och drar hela lasset om du har turen att ha ett jobb där du tjänar mer än så.

Vid sex olika lönenivåer ser det ut såhär:

Lön 20 000 kr = inbetalning 900 kr / mån

Lön 30 000 kr = inbetalning 1 350 kr / mån

Lön 40 000 kr = inbetalning 1 800 kr / mån

Lön 50 000 kr = inbetalning 4 131 kr/mån

Lön 60 000 kr = inbetalning 7 131 kr/mån

Lön 80 000 kr = inbetalning 13 131 kr/mån

Som du ser går det ganska enkelt att räkna ut hur mycket en arbetsgivare med kollektivavtal skulle ha betalat in.

Inbetalningarna kan man kopiera, men knappast avgifterna

Det som blir svårare är att placera pengarna till lika bra villkor. De som utformar kollektivavtalen förhandlar nämligen inte bara fram hur mycket som ska betalas in, de prutar på fonder och försäkringar åt dig också. Och det gör de riktigt bra. I kollektivavtalen brukar avgifterna ligga mellan 0,1 och 0,5 % istället för mellan 1,0 och 1,5 % som det ofta kostar annars. Och de låga avgifterna betyder grymt mycket för hur mycket pension det blir i slutänden när man sparar länge! Det kan du se själv i en liten räknesnurra jag har tagit fram.

Idag går det att hitta bra pensionssparande till låga avgifter även utanför kollektivavtalen, men då måste du se upp lite. Många bank”rådgivare” och försäkringsförmedlare säljer hellre dyra lösningar som gynnar dem själva. Och kom ihåg: om du inte lyckas hitta låga avgifter behöver du kompensera det med större inbetalningar för att få lika hög pension!

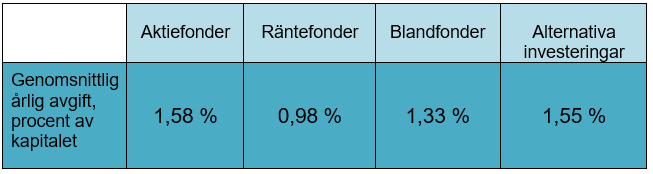

Vad är en ok avgift?

En tumregel när det gäller avgifter är att upp till 0,5 % i avgift är bra. Sen börjar det bli dyrt. Över 1 % är riktigt dyrt, och hur någon kan gå med på att betala uppåt 2,0-2,5 % som man får göra i vissa fond-i-fonder och förvaltningstjänster är helt obegripligt. Den avgift du ska leta efter heter årlig avgift.

Vilken avkastning kan man förvänta sig?

Vad avkastningen kommer att bli framöver kan ingen veta, hur mycket expert man än är. De senaste åren har avkastningen varit fantastiskt bra i nästan alla pensionsbolag. Men de flesta som jobbar med kapitalförvaltning tror att det kommer att se lite tuffare ut de kommande åren. Fem, sex procent om året kan vara rimligt att förvänta sig framåt, även om det under enskilda år kommer att variera rejält både uppåt och neråt.

Till sist: tjänstepension är inte bara pension

Nu är vi nästan klara. En sak till bara: Utöver pensionssparande får du på en arbetsplats med kollektivavtal också en extra sjukförsäkring och en livförsäkring. Vad sådana försäkringar kostar att köpa själv varierar väldigt mycket beroende på hur gammal du är, om du varit sjukskriven tidigare och så. Men du ska absolut se till att teckna sådana försäkringar! Annars blir det riktigt tufft om du blir långvarigt sjuk någon gång under livet. Och det blir ganska många, även om man känner sig kärnfrisk och oövervinnerlig när man är ung. Om du vill läsa mer om hur försäkringarna i kollektivavtalet funkar kan du göra det här:

Om ersättning vid sjukdom

Om livförsäkring

Lycka till!

/ Staffan Ström, pensionsekonom på Alecta

Är det här vanligt?

Så långt mitt svar till bloggaren alltså. Och så här ser det ut för ganska många idag. Inte minst för unga i låglönebranscher som verkligen behöver inbetalningar till pensionen tidigt i livet för att hinna få ihop till en bra pension.

Ungefär 90 procent av alla anställda i Sverige omfattas av kollektivavtal. Då ingår en bra tjänstepension och du kan vara helt lugn. Men om du jobbar på ett företag utan kollektivavtal måste du själv ta reda på vad som gäller. Antingen har företaget satt ihop en egen tjänstepension (som kan vara allt ifrån jättebra till helt kass), eller så har du ingen tjänstepension alls och då är du illa ute.

Vilka saknar tjänstepension?

I vissa branscher är det extra ovanligt med en bra tjänstepension. Det gäller tex hotell- och restaurangbranschen. Men advokatbyråer, reklambyråer och IT-konsulter saknar också ofta tjänstepension. De har ibland rätt höga löner istället, men jag tror inte att de anställda fattar att de behöver betala in kanske 10 000 i månaden till ett eget pensionssparande och en egen sjukförsäkring för att inte halka efter sina kompisar på företag med kollektivavtal.

Om du är osäker på vad som gäller för dig ska du gå raka vägen till din chef och fråga. I framtiden kommer det definitivt att krävas både allmän pension och tjänstepension för att få en ok total pension. Så se om ditt hus redan idag. Det kommer du att tacka dig själv för i framtiden.