Var tredje kvinna i Sverige jobbar deltid. Men bara var tionde man. Det är en av förklaringarna till att kvinnors pensioner i genomsnitt är knappt 70 % av männens.

I onsdags kväll arrangerade fackförbundet Sveriges Ingenjörer ett seminarium med rubriken ”Deltid – vad kostar det i pensionskuvertet?” Det gjorde de rätt i. Jag och min kollega Lars Callert kunde nämligen visa att en typisk svensk ingenjör kan förlora 4 000 kronor i pension – varje månad livet ut – genom att jobba deltid under så lite som fyra år.

Ju yngre du är desto viktigare att se upp

Fram tills för ungefär tio år sedan hade deltidsarbete ganska liten effekt på pensionen. Det gamla ATP-systemet och de gamla, huvudsakligen förmånsbestämda tjänstepensionerna var förlåtande mot några år med lägre inkomst. Bara man gick upp i lön igen tog man ofta igen det man hade förlorat under deltidsåren.

Så är det inte längre. Idag bygger våra pensioner istället på livsinkomstprincipen. Varje krona vi tjänar leder till en inbetalning till den allmänna pensionen och till tjänstepensionen. Men det betyder också att varje krona vi inte tjänar betyder att inbetalningen blir mindre.

Det här blir extra tydligt för de unga. De har ofta en helt premiebestämd tjänstepension. Privattjänstemän som har ITP1 till exempel, privatanställda arbetare som har avtalspension SAF-LO och kommun- och landstingsanställda som har tjänstepensionen AKAP-KL.

Den som jobbar deltid tidigt i livet (till exempel i samband med föräldraledighet) går också miste om den ränta på ränta-effekt man skulle ha fått på de inbetalningar man går miste om. Det får stor effekt eftersom pensionspengar ska växa i flera decennier.

Låt oss titta på hur det ser ut för tre ingenjörer: Jenny, Anahita och Karin. Att de alla tre är kvinnor är tyvärr helt naturligt: En överväldigande majoritet av allt deltidsarbete utförs av kvinnor. (Alla löneantaganden kommer från Sveriges Ingenjörer.)

Jenny

Jenny jobbar heltid hela livet. Hon börjar jobba vid 26 års ålder med en ingångslön på knappt 31 000 kr / mån. När hon väljer att gå i pension vid 65 års ålder tjänar hon 63 500 kr / mån. Hennes pension beräknas bli:

Inkomstpension: 12 350 kr/mån

Premiepension: 5 050 kr/mån

Tjänstepension: 24 800 kr/mån

Totalt 42 200 kronor (i dagens penningvärde) alltså.

Anahita

Anahita börjar också jobba vid 26 års ålder med samma ingångslön som Jenny. Men vid 33 års ålder får hon barn och är föräldraledig ett år. Därefter jobbar hon 75 % deltid i tre år.

Det första årets föräldraledighet har ingen stor påverkan på hennes pension. Det beror på att man inom både allmän pension och hennes tjänstepension ITP1 har skyddsmekanismer just vid föräldraledighet. I den allmänna pensionen är föräldrapenningen pensionsgrundande. Dessutom får den förälder som har lägst inkomst extrapengar till sin pension under barnets första fyra år. Det kallas för barnårsrätt. Och tjänstepensionen fylls faktiskt på precis som innan hon gick på föräldraledighet. Men bara under upp till 13 månaders föräldraledighet. Sen beräknas tjänstepensionsinbetalningarna på hennes deltidslön, och det får en rejäl effekt på hennes förväntade pension.

Inkomstpension: 12 350 kr/mån

Premiepension: 5 050 kr/mån

Tjänstepension: 20 700 kr/mån

Totalt 38 100 kr, eller 4 100 kronor mindre än Jenny. Varje månad!

Hela skillnaden ligger som du ser i tjänstepensionen. För det första blir inbetalningarna betydligt lägre när de beräknas på den lägre deltidslönen. För det andra går hon miste om den ränta-på-ränta hon skulle ha fått på de förlorade inbetalningarna. Och för det tredje innebär hennes frånvaro att hennes löneutveckling inte blir lika stark som om hon hade jobbat heltid, och det får betydelse för hela hennes framtida livsinkomst.

Karin

Karin har samma förutsättningar som Jenny och Anahita. Men efter ett års föräldraledighet vid 33 års ålder väljer hon att jobba 75 % deltid under nio års tid. Inte helt ovanligt faktiskt. Hur blir det för henne?

Inkomstpension: 12 000 kr/mån

Premiepension: 4 850 kr/mån

Tjänstepension: 17 450 kr/mån

Totalt 34 300 kr, eller 7 900 kronor mindre än Jenny.

För Karin påverkas både den allmänna pensionen och tjänstepensionen eftersom hon jobbar deltid under så lång tid.

Är det synd om Anahita och Karin?

Både Anahita och Karin kommer – trots deltidsåren – att få en total pension som ligger långt över genomsnittet. Det beror på att de har så välavlönade jobb. Livsinkomstprincipen gör ju att en bra total livsinkomst leder till en bra pension. Men det känns nog ändå rätt tufft för dem att förlora 4 000 respektive 8 000 kr i pension varje månad när de jämför sig med kollegan Jenny.

En tröst för dig som inte tjänar lika bra som de här tre ingenjörerna är att din pension inte drabbas lika hårt av deltidsjobb. Men principen är densamma. Deltidsfällan angår även dig.

Vad kan de göra?

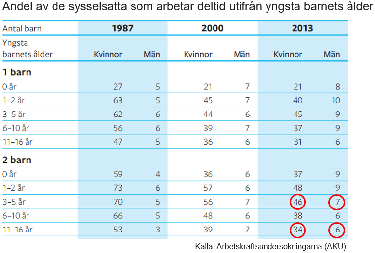

Först och främst: Vart tog pappan vägen under alla småbarnsåren? Enligt statistiken var han förmodligen på jobbet då. Titta på bilden här intill:

I tvåbarnsfamiljer där det yngsta barnet är mellan 3-5 år jobbar alltså 46 % av kvinnorna deltid, men bara 7 % av männen. Och även när barnen blivit ganska stora (yngsta barnet är mellan 11-16 år) jobbar var tredje kvinna deltid men bara var femtonde man. Hallå pappor! Vakna!

Om Anahitas och Karins partners hade tagit sin andel av deltidsjobbandet hade det såklart sett betydligt bättre ut för dem. Inte minst i slutet av livet. Min företrädare Eva Adolphson brukade lite krasst säga: ”Alla relationer tar slut en dag. Antingen genom skilsmässa eller genom döden. Och kvinnan står nästan alltid som förlorare i båda fallen.” Eva är klok. Pensionssystemet är ju individuellt – var och en får ta konsekvenserna av sina egna livsval. Och eftersom kvinnor ofta lever längre än sina män brukar de sista åren i livet bli extra knappa ekonomiskt.

Spara själv?

Ett annat sätt att kompensera för deltidsåren är förstås att spara själv. Men det blir inte billigt. Om Anahita sparar på ett investeringssparkonto (ISK) och har 1% i avgift på sitt sparande måste hon stoppa in 9 000 kr varje månad (totalt 324 000 kr) under sina deltidsår för att hålla jämna steg med Jenny. Av sin skattade deltidslön. Det blir tufft tror jag.

Karin behöver stoppa in 6 000 kr varje månad, eller totalt 648 000 kr. Tror du att Karin och hennes partner har räknat med det när de kom fram till att det var hon som skulle gå ner i tid?

Välj själv, men var medveten

När jag berättar om de här effekterna brukar någon ofta säga att det är cyniskt att vilja få alla att jobba heltid hela livet. Barnen behöver sina föräldrar, och livet är mer än jobb och pengar! Självklart är det så. Jag vill inte på något sätt moralisera över dig som väljer att jobba deltid under hela eller delar av livet. Men jag tycker att man måste känna till effekterna det får för att kunna vara trygg i sitt beslut. Därför:

- Var föräldraledig om du får barn! Första året slår inte mot pensionen

- Att jobba deltid i många år däremot kan kosta rejält

- Det slår hårdare att jobba deltid tidigt i livet än sent, eftersom du går miste om ränta-på-ränta

- Att kompensera privat för förlorade tjänstepensionsinbetalningar är dyrt

- Om ni är två i en relation: Dela lika på deltiden

- För över premiepensionspengar till den som är hemma en längre tid.

Vill du läsa mer om deltidsfällan på egen hand? Det kan du göra i rapporten Deltidsfällan – hur en ojämställd arbetsmarknad ger ojämställda pensioner.

Är ni ett företag, ett fackförbund eller kanske en organisation som vill att jag kommer till er och berättar mer om deltidsfällan? Här finns mina kontaktuppgifter.

Vill du veta hur du kan kompensera för deltidsåren? Läs då fortsättningen: Deltid – så räddar du din pension

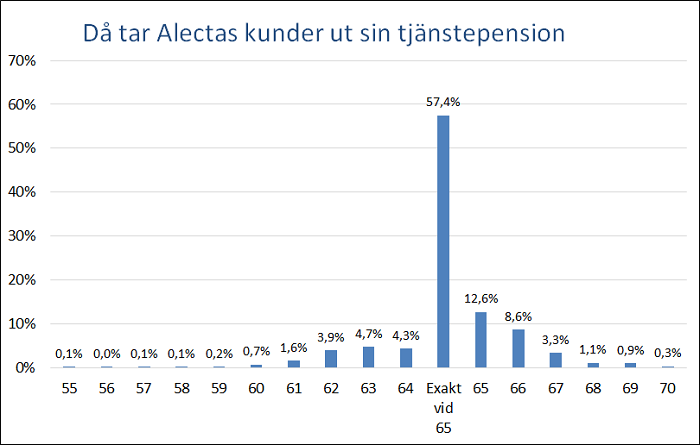

Den första handlar om vid vilken ålder en arbetsgivare ska ha rätt att säga upp en anställd på grund av åldersskäl. Det regleras i Lagen om anställningsskydd, LAS, och idag är den åldern 67 år. Enligt förslaget ska gränsen höjas till 69. Det sänder en bra signal om att vi är pigga längre numera, och är till nytta för den som vill stanna längre än till 67. Men några stora förändringar i människors beteenden ska man nog inte räkna med. Inte på kort sikt åtminstone.

Den första handlar om vid vilken ålder en arbetsgivare ska ha rätt att säga upp en anställd på grund av åldersskäl. Det regleras i Lagen om anställningsskydd, LAS, och idag är den åldern 67 år. Enligt förslaget ska gränsen höjas till 69. Det sänder en bra signal om att vi är pigga längre numera, och är till nytta för den som vill stanna längre än till 67. Men några stora förändringar i människors beteenden ska man nog inte räkna med. Inte på kort sikt åtminstone. För det första tror jag att sjuktalen hos 61–63-åringarna kommer att gå upp. Redan idag lämnar en skrämmande stor andel människor arbetsmarknaden genom tidigt pensionsuttag eftersom de tycker sig vara för sjuka för att arbeta. Samtidigt anses de vara för friska för att bli beviljade sjukersättning, och då blir ålderspension utvägen. Under många år har kostnader och människor vältrats mellan de båda systemen, och så kommer de att bli även nu.

För det första tror jag att sjuktalen hos 61–63-åringarna kommer att gå upp. Redan idag lämnar en skrämmande stor andel människor arbetsmarknaden genom tidigt pensionsuttag eftersom de tycker sig vara för sjuka för att arbeta. Samtidigt anses de vara för friska för att bli beviljade sjukersättning, och då blir ålderspension utvägen. Under många år har kostnader och människor vältrats mellan de båda systemen, och så kommer de att bli även nu.